เมื่อวันที่ 7 มิ.ย. ที่ผ่านมา ที่ประชุมคณะรัฐมนตรี (ครม.) เห็นชอบร่าง พ.ร.บ.ภาษีที่ดินและสิ่งปลูกสร้าง ตามข้อเสนอของกระทรวงการคลัง (อ่านรายละเอียดเพิ่มเติม) เว็บไซต์ทำเนียบรัฐบาลได้เผยแพร่ '20 คำถาม ภาษีที่ดินและสิ่งปลูกสร้าง' ซึ่งจัดทำโดย กลุ่มสารนิเทศการคลัง สำนักงานปลัดกระทรวงการคลัง โดยมีรายละเอียดดังนี้

1. คำถาม ภาษีที่ดินและสิ่งปลูกสร้างเป็นภาษีประเภทใหม่ที่รัฐบาลจะนำมาใช้เพื่อจัดเก็บภาษีเพิ่มเติม เนื่องจากรัฐบาลมีรายได้จากภาษีประเภทอื่นไม่เพียงพอกับรายจ่ายของรัฐบาลใช่หรือไม่

คำตอบ ไม่ใช่ ภาษีที่ดินและสิ่งปลูกสร้างเป็นภาษีประเภทใหม่ที่จะนำมาใช้จัดเก็บแทนภาษีโรงเรือนและที่ดินและภาษีบำรุงท้องที่ ที่องค์กรปกครองส่วนท้องถิ่น (อปท.) จัดเก็บอยู่ในปัจจุบัน โดยรายได้ จากการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างทั้งหมด จะเป็นของ อปท. เพื่อนำไปใช้ในการพัฒนาท้องถิ่น โดยไม่ต้องนำส่งเป็นรายได้แผ่นดินหรือรายได้ของรัฐบาล

2. คำถาม ทำไมจึงต้องนำภาษีที่ดินและสิ่งปลูกสร้างมาใช้จัดเก็บแทนภาษีโรงเรือนและที่ดิน และภาษีบำรุงท้องที่

คำตอบ พระราชบัญญัติภาษีโรงเรือนและที่ดิน พ.ศ. 2475 และพระราชบัญญัติภาษีบำรุงท้องที่ พ.ศ. 2508 เป็นกฎหมายที่ออกมานาน ทำให้การจัดเก็บภาษีโรงเรือนและที่ดินและภาษีบำรุงท้องที่มีปัญหาและข้อจำกัดเกี่ยวกับฐานภาษี อัตราภาษี และการลดหย่อนภาษีที่ไม่สอดคล้องกับสภาวการณ์ ปัจจุบัน ทำให้ อปท. มีรายได้ไม่เพียงพอในการพัฒนาท้องถิ่น รัฐบาลจึงต้องจัดสรรงบประมาณ เพื่ออุดหนุนเพิ่มเติม

1) ภาษีโรงเรือนและที่ดิน ภาษีโรงเรือนและที่ดินใช้ฐานค่ารายปีหรือค่าเช่าต่อปีในการประเมินภาษีจึงซ้ำซ้อนกับการเก็บภาษีเงินได้จากการให้เช่าทรัพย์สิน การประเมินค่ารายปีขึ้นกับดุลยพินิจของพนักงานเจ้าหน้าที่ ในการกำหนดค่าเช่าที่สมควรให้เช่าได้ในปีหนึ่ง นอกจากนี้ อัตราภาษีก็กำหนดไว้สูงมาก คือ ร้อยละ 12.5 ของค่ารายปีหรือเทียบเท่ากับค่าเช่าเดือนครึ่ง

2) ภาษีบำรุงท้องที่ (1) ฐานภาษีไม่เป็นปัจจุบัน เนื่องจากใช้ราคาปานกลางของที่ดินซึ่งปกติต้องปรับปรุง ทุกรอบ 4 ปี แต่ปัจจุบันยังคงใช้ราคาปานกลางที่ดินเดิมที่ใช้ในการประเมินภาษีปี 2521 – 2524 และยังมีการลดหย่อนเนื้อที่ดินที่นำมาคำนวณภาษีเป็นจำนวนมาก และ (2) อัตราภาษีมีการกำหนดตามชั้นของราคาปานกลางที่ดิน ถึง 34 ชั้น และมีลักษณะถดถอย โดยที่ดินที่มีมูลค่าสูงเสียภาษีในอัตราภาษีเฉลี่ยที่ต่ำกว่าที่ดินที่มีมูลค่าต่ำ

3. คำถาม การจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างคาดว่าจะมีประโยชน์อย่างไรบ้าง

คำตอบ 1) ลดความเหลื่อมล้ำผู้มีทรัพย์สินมูลค่าสูงมีภาระต้องเสียภาษีมากกว่าผู้ที่มีทรัพย์สินมูลค่าต่ำ ซึ่งจะทำให้เกิดความเป็นธรรมและช่วยลดความเหลื่อมล้ำในสังคม

2) เพิ่มประสิทธิภาพ ประกอบด้วย ลดการใช้ดุลยพินิจของเจ้าหน้าที่ในการประเมินภาษี กระตุ้นให้เจ้าของที่ดินใช้ประโยชน์ในที่ดินอย่างมีประสิทธิภาพ และ ลดปัญหาการกักตุนที่ดินเพื่อเก็งกำไร รวมถึงกระตุ้นให้เกิดการกระจายการถือครองที่ดิน

3) เพิ่มรายได้ โดย อปท. มีรายได้เพียงพอที่จะนำไปใช้ในการลงทุนและจัดบริการสาธารณะที่มีคุณภาพต่อประชาชนในพื้นที่มากขึ้น

4) ส่งเสริมการมีส่วนร่วม โดยกระตุ้นให้ประชาชนในพื้นที่มีการตรวจสอบการดำเนินงานของ อปท. ว่ามีการเก็บภาษีอย่างทั่วถึงและเป็นธรรม รวมถึงติดตามการใช้จ่ายเงินภาษีซึ่งเก็บภาษีจากประชาชนในพื้นที่ไปพัฒนาท้องถิ่นได้อย่างมีประสิทธิภาพและตรงกับความต้องการของประชาชนหรือไม่

4. คำถาม ใครคือผู้เสียภาษีที่ดินและสิ่งปลูกสร้าง

คำตอบ 1) เจ้าของที่ดินและสิ่งปลูกสร้าง 2) เจ้าของอาคารชุด และ 3) ผู้ครอบครองหรือทำประโยชน์ในที่ดินหรือสิ่งปลูกสร้างที่เป็นทรัพย์สินของรัฐ

5. คำถาม หน่วยงานที่ทำหน้าที่จัดเก็บภาษี

คำตอบ เทศบาล องค์การบริหารส่วนตำบล กรุงเทพมหานคร และเมืองพัทยา

6. คำถาม ทรัพย์สินที่ได้รับยกเว้นภาษีที่ดินและสิ่งปลูกสร้าง ได้แก่ทรัพย์สินประเภทใดบ้าง

คำตอบ ทรัพย์สินที่ได้รับการยกเว้นภาษีประกอบด้วยทรัพย์สินต่างๆ ดังนี้

1) ทรัพย์สินส่วนสาธารณสมบัติของแผ่นดิน

2) ทรัพย์สินส่วนพระมหากษัตริย์ที่มิได้ใช้หาผลประโยชน์

3) ทรัพย์สินของรัฐหรือของหน่วยงานของรัฐที่ใช้ในกิจการของรัฐหรือของหน่วยงานของรัฐ หรือ

ในกิจการสาธารณะ โดยมิได้ใช้หาผลประโยชน์

4) ทรัพย์สินที่เป็นที่ทำการขององค์การสหประชาชาติ ทบวงการชำนัญพิเศษขององค์การสหประชาชาติ หรือองค์การระหว่างประเทศอื่น ที่ประเทศไทยมีข้อผูกพันให้ยกเว้นภาษีตามสนธิสัญญาหรือความตกลง

5) ทรัพย์สินที่เป็นที่ทำการสถานทูตหรือสถานกงสุลของต่างประเทศตามหลักถ้อยทีถ้อยปฏิบัติต่อกัน

6) ทรัพย์สินของสภากาชาดไทย

7) ทรัพย์สินที่เป็นศาสนสมบัติไม่ว่าของศาสนาใด เฉพาะที่มิได้ใช้หาผลประโยชน์

8) ทรัพย์สินที่ใช้เป็นสุสานสาธารณะหรือฌาปนสถานสาธารณะ โดยมิได้รับประโยชน์ตอบแทน

9) ทรัพย์สินที่เป็นของมูลนิธิหรือองค์การที่ประกอบกิจการสาธารณะ ทั้งนี้ เฉพาะที่มิได้ใช้หาผลประโยชน์

10) ทรัพย์สินของเอกชนเฉพาะส่วนที่ได้ยินยอมให้ทางราชการจัดให้ใช้เพื่อสาธารณประโยชน์ หรือทรัพย์สินของเอกชนที่ได้ใช้เพื่อสาธารณประโยชน์ โดยเจ้าของทรัพย์สินนั้นมิได้ใช้หรือ

หาผลประโยชน์ในทรัพย์สินนั้น

11) ทรัพย์ส่วนกลางตามกฎหมายว่าด้วยอาคารชุด และที่ดินอันเป็นสาธารณูปโภคตามกฎหมาย

ว่าด้วยการจัดสรรที่ดิน ที่ไม่ได้ใช้ประโยชน์ในเชิงพาณิชย์

12) ทรัพย์สินตามที่กำหนดในพระราชกฤษฎีกา

7. คำถาม ภาระภาษีที่ต้องเสียในแต่ละปีจะต้องคำนวณอย่างไร

คำตอบ ฐานภาษีของภาษีที่ดินและสิ่งปลูกสร้าง คือ มูลค่าทั้งหมดของที่ดินรวมกับสิ่งปลูกสร้าง

วิธีการคำนวณภาระภาษีในแต่ละกรณี

กรณีที่ดินที่ไม่มีสิ่งปลูกสร้าง ภาระภาษี = มูลค่าที่ดิน x อัตราภาษี ทั้งนี้ กำหนดให้ มูลค่าที่ดิน = ราคาประเมินทุนทรัพย์ที่ดิน (ต่อ ตร.ว.) x ขนาดพื้นที่ดิน

กรณีที่ดินและสิ่งปลูกสร้าง ภาระภาษี = (มูลค่าที่ดิน + มูลค่าสิ่งปลูกสร้าง) x อัตราภาษี ทั้งนี้ กำหนดให้ มูลค่าที่ดิน = ราคาประเมินทุนทรัพย์ที่ดิน (ต่อ ตร.ว.) x ขนาดพื้นที่ดิน มูลค่าสิ่งปลูกสร้าง = (ราคาประเมินทุนทรัพย์โรงเรือนสิ่งปลูกสร้าง (ต่อ ตร.ม.) x ขนาดพื้นที่สิ่งปลูกสร้าง) – ค่าเสื่อมราคา

กรณีห้องชุด ภาระภาษี = มูลค่าห้องชุด x อัตราภาษี ทั้งนี้ กำหนดให้ มูลค่าห้องชุด = ราคาประเมินทุนทรัพย์ห้องชุด (ต่อ ตร.ม.) x ขนาดพื้นที่ห้องชุด (ตร.ม.) ทั้งนี้ กรมธนารักษ์จะเป็นผู้กำหนดราคาประเมินทุนทรัพย์ที่ดิน ราคาประเมินทุนทรัพย์โรงเรือน สิ่งปลูกสร้าง ราคาประเมินทุนทรัพย์ห้องชุด และอัตราค่าเสื่อมราคา

8. คำถาม สิ่งปลูกสร้างมีการหักค่าเสื่อมราคาอย่างไร

คำตอบ การหักค่าเสื่อมราคาของสิ่งปลูกสร้างมีรายละเอียด ดังนี้

9. คำถาม สิ่งปลูกสร้างที่จะต้องเสียภาษีที่ดินและสิ่งปลูกสร้างคืออะไรบ้าง

คำตอบ สิ่งปลูกสร้างที่จะต้องนำมาคำนวณหามูลค่าเพื่อเสียภาษีที่ดินและสิ่งปลูกสร้าง ได้แก่ โรงเรือน อาคาร ตึก หรือสิ่งปลูกสร้างอย่างอื่นที่บุคคลอาจเข้าอยู่อาศัยหรือใช้สอยได้ หรือที่ใช้เป็นที่เก็บสินค้าหรือประกอบการอุตสาหกรรมหรือพาณิชยกรรม และให้หมายความรวมถึงห้องชุดหรือแพ ที่บุคคลอาจใช้อยู่อาศัยได้หรือที่มีไว้เพื่อหาผลประโยชน์ด้วย แต่ไม่รวมถึงเครื่องจักรหรือส่วนควบ ที่สำคัญที่มีลักษณะเป็นเครื่องจักรกลไก เครื่องกระทำ เครื่องกำเนิดสินค้า หรือสิ่งปลูกสร้างอื่นที่กำหนดไว้ในพระราชกฤษฎีกา

10. คำถาม ผู้เสียภาษีสามารถตรวจสอบได้หรือไม่ว่า อปท. มีการประเมินภาษีที่ถูกต้องแล้ว

คำตอบ อปท. จะต้องประกาศราคาประเมินทุนทรัพย์ของที่ดินและสิ่งปลูกสร้าง อัตราภาษีที่จัดเก็บ จำนวนภาษีที่ต้องชำระ และรายละเอียดอื่นที่จำเป็นในการจัดเก็บภาษีในแต่ละปี ณ สำนักงานหรือที่ทำการของ อปท. ก่อนวันที่ 1 กุมภาพันธ์ของปีภาษีนั้น และหากผู้เสียภาษีเห็นว่าข้อเท็จจริงตามประกาศดังกล่าวไม่ถูกต้อง สามารถอุทธรณ์ให้ผู้บริหารท้องถิ่นพิจารณาทบทวนและแก้ไขให้ถูกต้องได้

11. คำถาม อัตราภาษีที่ดินและสิ่งปลูกสร้างมีการกำหนดไว้อย่างไร และใครเป็นผู้กำหนดอัตราภาษี

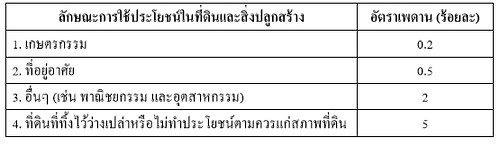

คำตอบ อัตราภาษีที่กำหนดไว้ในร่างพระราชบัญญัติภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ. .... จะเป็นอัตราเพดานภาษีสูงสุด ไม่ใช่อัตราที่จะใช้จัดเก็บจริง โดยจะแบ่งอัตราตามลักษณะการใช้ประโยชน์ในที่ดินและ สิ่งปลูกสร้าง ดังนี้

สำหรับอัตราภาษีที่ใช้จัดเก็บจริงจะกำหนดโดยรัฐบาล และออกเป็นพระราชกฤษฎีกา โดยอัตราภาษีที่จัดเก็บจริงจะกำหนดไว้ ดังนี้

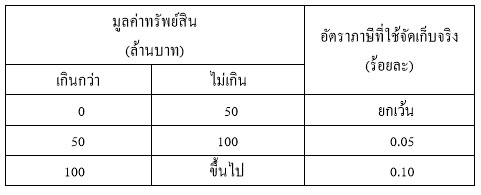

ที่ดินและสิ่งปลูกสร้างประเภทเกษตรกรรม และบ้านพักอาศัยหลังหลัก

เพื่อเป็นการลดภาระให้แก่เกษตรกรและเป็นการส่งเสริมให้ประชาชนมีบ้านอยู่อาศัยเป็นของตนเอง จึงกำหนดอัตราภาษีสำหรับที่ดินและสิ่งปลูกสร้างประเภทเกษตรกรรม และบ้านพักอาศัยหลังหลัก ดังนี้

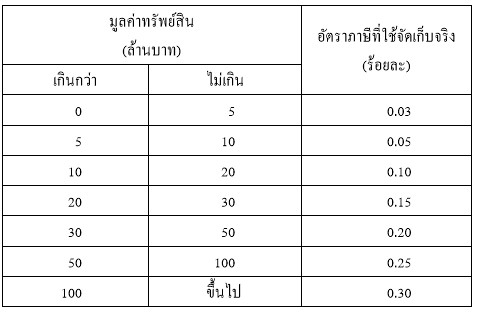

ที่ดินและสิ่งปลูกสร้างประเภทบ้านพักอาศัยหลังที่ 2

ในส่วนของผู้ที่เป็นเจ้าของที่พักอาศัยหลายหลัง จะต้องเสียภาษีสำหรับที่พักอาศัยหลังอื่น ๆ ที่ไม่ได้ใช้เป็นบ้านพักอาศัยหลังหลักในอัตรา ดังนี้

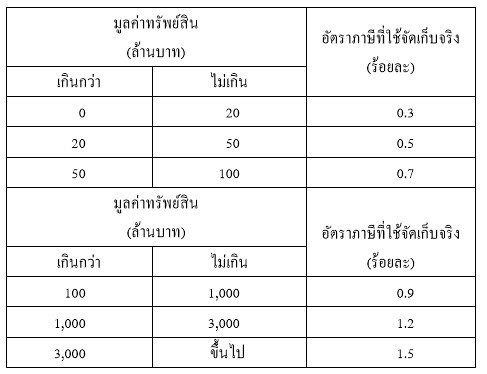

ที่ดินและสิ่งปลูกสร้างประเภทอื่นๆ

สำหรับที่ดินและสิ่งปลูกสร้างที่ใช้ประโยชน์อย่างอื่นนอกเหนือไปจากใช้เพื่อการเกษตรและ พักอาศัย กฎหมายกำหนดให้เสียภาษีในอัตรา ดังนี้

ทั้งนี้ การที่กำหนดให้ที่ดินและสิ่งปลูกสร้างประเภทอื่นๆ เสียภาษีในอัตราที่เหมือนกันไม่ว่า เจ้าของจะใช้ที่ดินและสิ่งปลูกสร้างนั้นทำกิจการใดๆ นั้น เพื่อเป็นการป้องกันไม่ให้เจ้าหน้าที่ใช้ ดุลยพินิจในการประเมินภาษี ดังนั้น การเลือกที่จะใช้ที่ดินและสิ่งปลูกสร้างในการทำธุรกิจ ไม่ว่าจะเป็นประเภทใด ก็จะมีต้นทุนที่เกิดจากภาษีที่ดินและสิ่งปลูกสร้างเท่ากัน ไม่เกิดการบิดเบือน

12. คำถาม ภาษีที่ดินและสิ่งปลูกสร้างจะกระตุ้นให้มีการใช้ประโยชน์ในที่ดินอย่างมีประสิทธิภาพได้อย่างไร

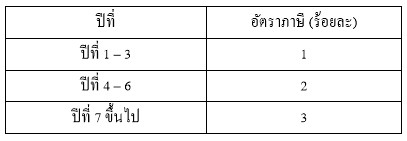

คำตอบ กรณีที่ดินที่ทิ้งไว้ว่างเปล่าหรือไม่ทำประโยชน์ตามควรแก่สภาพที่ดิน จะถูกเก็บภาษีในอัตราที่สูงและ ปรับเพิ่มขึ้นทุกๆ 3 ปี เพื่อเป็นการกระตุ้นให้มีการใช้ประโยชน์ในที่ดินและสิ่งปลูกสร้างให้มีประสิทธิภาพมากขึ้น โดยกำหนดอัตราภาษีที่ใช้จัดเก็บจริง ดังนี้

13. คำถาม ภาษีที่ดินและสิ่งปลูกสร้างจะมีการบรรเทาภาระภาษีหรือไม่ อย่างไร

คำตอบ กฎหมายให้อำนาจทั้งรัฐบาลและผู้บริหารท้องถิ่นในการบรรเทาภาระภาษีที่ดินและสิ่งปลูกสร้าง โดยมีรายละเอียดดังนี้

1) การบรรเทาภาระภาษีโดยรัฐบาล รัฐบาลสามารถตราพระราชกฤษฎีกาเพื่อบรรเทาภาระภาษี โดยมีมาตรการ ดังนี้ (1) ลดภาษีให้ไม่เกินร้อยละ 75 ของภาระภาษีที่ต้องเสีย สำหรับที่ดินและสิ่งปลูกสร้างบางประเภท เช่น บ้านพักอาศัยหลักซึ่งได้กรรมสิทธิ์มาจากการรับมรดกก่อนที่พระราชบัญญัติภาษีที่ดินและสิ่งปลูกสร้างบังคับใช้ ที่ดินและสิ่งปลูกสร้างสำหรับกิจการสาธารณะ เช่น โรงพยาบาล และโรงเรียน เป็นต้น (2) ลดอัตราภาษีให้กับที่ดินและสิ่งปลูกสร้างบางประเภท เช่น ลดอัตราภาษีให้กับที่ดินที่เจ้าของ ซื้อมาเพื่อปลูกสร้างที่อยู่อาศัยของตนเองเป็นเวลา 1 ปี และที่ดินที่นิติบุคคลที่ประกอบกิจการอสังหาริมทรัพย์ที่ซื้อมาเพื่อพัฒนาเป็นโครงการที่พักอาศัยเพื่อขายเป็นเวลา 3 ปี เพื่อเป็นการส่งเสริมให้ประชาชนมีที่อยู่เป็นของตนเอง เป็นต้น

2) การลดและยกเว้นภาษีโดยผู้บริหารท้องถิ่นโดยความเห็นชอบของคณะกรรมการภาษีที่ดินและสิ่งปลูกสร้างประจำจังหวัดหรือรัฐมนตรีว่าการกระทรวงมหาดไทย สามารถทำได้ในกรณีต่อไปนี้ (1) กรณีที่ดินหรือสิ่งปลูกสร้างได้รับความเสียหายมากหรือถูกทำลายให้เสื่อมสภาพด้วยเหตุ อันพ้นวิสัยที่จะป้องกันได้โดยทั่วไป เช่น ภัยพิบัติ เป็นต้น (2) กรณีที่มีเหตุอันทำให้ที่ดินได้รับความเสียหายหรือ ทำให้สิ่งปลูกสร้างถูกรื้อถอนหรือทำลาย หรือชำรุดเสียหายจนเป็นเหตุให้ต้องทำการซ่อมแซมในส่วนสำคัญ เช่น ไฟไหม้ เป็นต้น

14. คำถาม การจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างจะมีผลกระทบต่อเกษตรกรและเจ้าของที่พักอาศัยหรือไม่

คำตอบ ไม่มีผลกระทบ เนื่องจากเกษตรกรและเจ้าของที่พักอาศัยส่วนใหญ่จะได้รับยกเว้นภาษี

ภาคเกษตรกรรม เนื่องจากที่ดินเกือบทั้งหมดที่เกษตรกรใช้ทำการเกษตรกรรม หรือคิดเป็นร้อยละ 99.99 ของที่ดินเกษตรทั้งประเทศ (ข้อมูลจากสำนักงานสถิติแห่งชาติในปี 2556) มีมูลค่าต่ำกว่า 50 ล้านบาท ซึ่งอัตราภาษีที่จะใช้จัดเก็บอยู่ที่ร้อยละ 0 ดังนั้น เกษตรกรโดยเฉพาะเกษตรกรรายย่อยจะไม่ได้ได้รับผลกระทบ แต่จะได้ประโยชน์จากภาษีที่ดินและสิ่งปลูกสร้าง

เจ้าของที่พักอาศัย เพื่อเป็นการส่งเสริมให้ประชาชนมีที่พักอาศัยเป็นของตนเอง ที่พักอาศัยที่เจ้าของใช้เป็นบ้านหลักเกือบทั้งหมดจะได้รับการยกเว้นภาษี เนื่องจากที่พักอาศัยที่มีมูลค่าไม่เกิน 50 ล้านบาท มีสัดส่วนร้อยละ 99.96 ของที่พักอาศัยทั้งหมด (ข้อมูลจากสำนักงานสถิติแห่งชาติในปี 2556) ส่วนที่พักอาศัยที่เจ้าของใช้เป็นบ้านหลักที่มีมูลค่าสูงกว่า 50 ล้านบาท ซึ่งทั่วประเทศมีทั้งหมดประมาณ 8,500 หลัง จะต้องเสียภาษีโดยคำนวณจากมูลค่าของทรัพย์สินเฉพาะส่วนที่เกินกว่า 50 ล้านบาท

15. คำถาม บ้านที่เจ้าของใช้อยู่อาศัยเองกับบ้านที่เจ้าของให้ผู้อื่นเช่าจะเสียภาษีเหมือนกันหรือไม่

คำตอบ บ้านที่เจ้าของใช้อยู่อาศัยเองกับบ้านที่เจ้าของให้ผู้อื่นเช่าจะต้องเสียภาษีต่างกัน โดยบ้านที่เจ้าของใช้

อยู่อาศัยเองจะต้องเสียภาษีในอัตราของที่ดินและสิ่งปลูกสร้างประเภทบ้านพักอาศัย แต่การให้เช่าบ้านเป็นการทำธุรกิจ ซึ่งเจ้าของได้รับผลตอบแทนจากการให้เช่าดังกล่าว จึงต้องเสียภาษีในอัตรา ของที่ดินและสิ่งปลูกสร้างประเภทอื่นๆ เช่นเดียวกับห้องชุดที่มีกรรมสิทธิ์และห้องชุดที่มีสิทธิ์การเช่าระยะยาว

16. คำถาม เจ้าของที่ดินและสิ่งปลูกสร้างที่ใช้ในการประกอบธุรกิจขนาดเล็ก และ SMEs จะได้รับผลกระทบจากการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างหรือไม่

คำตอบ ไม่ได้รับผลกระทบเพราะอัตราภาษีที่กำหนดไว้ในร่างกฎหมายจะใกล้เคียงกับอัตราภาษีที่เสียอยู่ในปัจจุบัน

17. คำถาม กรณีธุรกิจบางประเภทที่มีความจำเป็นต้องใช้ที่ดินเป็นจำนวนมาก เช่น ธุรกิจอสังหาริมทรัพย์ที่มีการซื้อที่ดินมาเก็บไว้เพื่อรอการพัฒนาเชิงธุรกิจ รวมถึงที่ดินและสิ่งปลูกสร้างที่อยู่ระหว่างการขาย จะมีการจัดเก็บภาษีที่ดิน โดยเฉพาะที่ดินที่อยู่ระหว่างรอการพัฒนาจะเสียภาษีในอัตราของที่ดินที่ ทิ้งไว้ว่างเปล่าหรือไม่ทำประโยชน์ตามควรแก่สภาพที่ดินหรือไม่ ซึ่งจะทำให้ภาระต้นทุนของธุรกิจอสังหาริมทรัพย์เพิ่มสูงขึ้น

คำตอบ เพื่อเป็นการส่งเสริมให้ประชาชนมีที่อยู่เป็นของตนเอง และลดภาระภาษีที่ประชาชนผู้ซื้อที่อยู่อาศัยถูกผู้ประกอบการผลักภาระมาให้ รัฐบาลจึงลดอัตราภาษีสำหรับที่ดินที่นิติบุคคลที่ประกอบกิจการอสังหาริมทรัพย์ซื้อมาเพื่อพัฒนาเป็นโครงการที่พักอาศัยเพื่อขาย โดยให้จัดเก็บภาษีในอัตราต่ำที่ร้อยละ 0.05 ของฐานภาษี เป็นเวลา 3 ปี นับตั้งแต่เจ้าของที่ดินหรือผู้ครอบครองได้กรรมสิทธิ์ในที่ดิน ทั้งนี้ จะต้องมีการกำหนดหลักเกณฑ์เงื่อนไขสำหรับที่ดินประเภทดังกล่าวเพื่อให้เกิดความชัดเจนต่อไป

18. คำถาม กรณีที่ดินและสิ่งปลูกสร้างที่ใช้เป็นทรัพย์ส่วนกลางของหมู่บ้านจัดสรรหรืออาคารชุด จะต้องเสียภาษีที่ดินและสิ่งปลูกสร้าง หรือไม่

คำตอบ ที่ดินและสิ่งปลูกสร้างที่เป็นทรัพย์ส่วนกลางของหมู่บ้านจัดสรรหรืออาคารชุด ที่ไม่มีการนำไปหาประโยชน์ตอบแทนจากทรัพย์สินดังกล่าว จะได้รับการยกเว้นภาษีที่ดินและสิ่งปลูกสร้าง

19. คำถาม กรณีที่ดินและสิ่งปลูกสร้างมีการใช้ประโยชน์หลายประเภท เช่น กรณีอาคาร 2 ชั้น ที่เจ้าของ เปิดเป็นร้านค้าที่ชั้นล่าง ส่วนชั้น 2 ใช้เป็นที่พักอาศัยของตนเอง จะเสียภาษีในอัตราใด

คำตอบ เสียภาษีตามลักษณะของการใช้ประโยชน์จริง

20. คำถาม จะเริ่มเก็บภาษีที่ดินและสิ่งปลูกสร้างเมื่อไหร่

คำตอบ อปท. จะเริ่มเก็บภาษีที่ดินและสิ่งปลูกสร้างในปี 2560 ทั้งนี้ กระทรวงมหาดไทยและกระทรวงการคลัง และหน่วยงานอื่นๆ ที่เกี่ยวข้องจะต้องจัดเตรียมพระราชกฤษฎีกา กฎกระทรวง และประกาศที่เกี่ยวข้อง รวมถึงดำเนินการในด้านอื่นๆ เพื่อเตรียมความพร้อมในการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างให้แล้วเสร็จก่อนที่จะเริ่มเก็บภาษีที่ดินและสิ่งปลูกสร้าง

ร่วมบริจาคเงิน สนับสนุน ประชาไท โอนเงิน กรุงไทย 091-0-10432-8 "มูลนิธิสื่อเพื่อการศึกษาของชุมชน FCEM" หรือ โอนผ่าน PayPal / บัตรเครดิต (รายงานยอดบริจาคสนับสนุน)